贈与で利用したい特例

贈与を受ける際に非課税枠の上乗せが可能

住宅資金等の贈与を受けた場合、非課税枠を上乗せすることが可能です。

婚姻期間が、20年以上の夫婦間での居住用不動産贈与があった場合と、直系尊属からの資金贈与を受けた場合に利用することができます。

ただし、満たしておく条件があるので、注意が必要です。

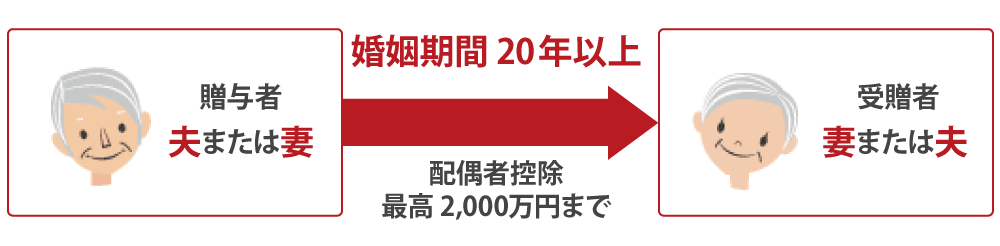

夫婦間での居住用不動産の贈与

婚姻期間(婚姻届を役所へ提出した日から今日まで)が20年以上を経過した夫婦間において、居住用不動産、又は居住用不動産を取得するための資金贈与を受けた場合に、基礎控除額110万円に加えて、配偶者控除(限度額2,000万円)を受けることができる特例です。

| 配偶者控除 | 最高2,000万円まで。 |

|---|---|

| 対象者要件 | 婚姻期間が20年以上経過していること ※12ヶ月以内の期間は切り捨て。 |

| 対象宅地要件 | 受贈者が居住用として使用する国内の不動産、それを取得するための資金であること。 |

| 手続き | 贈与を受けた年の翌年の3月15日までに取得した不動産に居住し受贈者が住んでおり、その後も住み続ける見込みであること。 |

| 注意事項 | 配偶者控除の利用は、同じ配偶者からの贈与については、一生に一度であること。 |

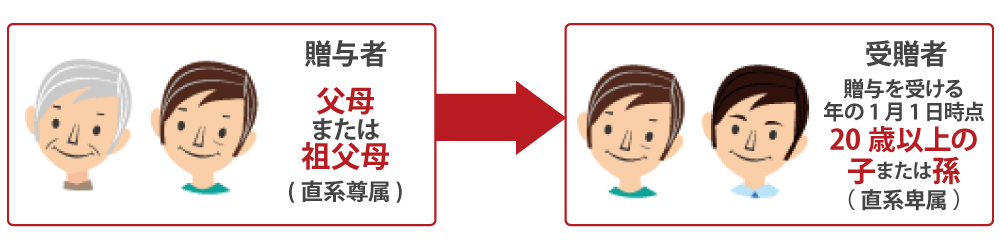

住宅取得資金贈与

父母又は祖父母などの直系尊属から、受贈者との間の居住用不動産を取得するための資金について贈与を受けた場合に、一定の金額まで贈与税が非課税にとなる特例です。

一定の期間中に、その住宅取得資金を自分の居住用の家屋の新築、若しくは取得、又は一定の増改築の対価に充てて新築、若しくは取得、又は増改築等をし、その家屋を同日までに自分の居住用にすることが確実であると見込まれるとき。

非課税額 1,000万円(期間中の贈与に限る)

| 受贈者の要件 | ・贈与を受けたときに、贈与者の直系尊属であること。 |

|---|---|

| 資金の要件 | ・居住用として使用する家屋を新築若しくは取得又は、居住用として使用している家屋の増改築等の支払いをするための資金であること。なお、この家屋の新築若しくは取得、又は増改築等には次のものも含まれる。 ①この家屋の敷地である土地や借地権などの取得 |

| 家屋の要件 | ・登記簿上の床面積(区分所有の場合には、その区分所有する部分の床面積)が50㎡メートル以上であること。 |

| 増改築の要件 | ・贈与を受けた者が日本国内に所有し、自己の居住用になっている家屋について行われる増築、改築、大規模修繕などの工事のうち、一定の要件を満たすもの。 |

※この他にも更に要件がありますので、ご自身のケースに合わせてご確認ください。

相続税・贈与税・遺言・遺産整理・不動産など、相続に関することは横浜相続なんでも相談所にお気軽にお問い合わせください。

相談無料 ☎ 0120-915-745

(受付:平日9:00~17:30)

※新横浜駅徒歩3分 ※オンライン面談OK ※外出が難しい方などご指定の場所でのご相談も可能